导读 美国经济复苏前景稳定;欧洲持续人为的负利率环境,但欧元区债权国和债务国经济体之间愈加不平衡;新兴市场国家“最差的时候已经过去”;但油价可能成为明年全球经济和企业面临的重大风险之一,从而让石油生产国的经济面临巨大压力。

12月18日,在比利时布鲁塞尔举行的欧盟峰会上,无论是英国以脱欧公投为筹码逼欧盟重新谈判其主张的权利,还是难民潮引发的申根边境协调难题,都未能取得实质性进展,太多的不确定性注定留给了2016年。

与此同时,美联储实施十年来首次加息仅两日,原油价格便接连下探近年来最低点,加拿大、澳大利亚、俄罗斯等大宗商品出口国货币兑美元汇率也纷纷重挫。美元结束零利率时代、进入加息周期后对金融市场走势以及其它经济体的影响才刚刚浮现,而未来美元加息节奏对外部的影响更难评估。

在法国兴业银行首席经济学家卡尼尔(Olivier Garnier)看来,美联储加息之举不会影响发达经济体的持续复苏,但会导致一些新兴经济体避免衰退的努力更为艰难。

“对那些想保留货币稳定性的新兴国家来说,将不得不提高利率,但实际上其经济增长正在放缓甚至衰退,该做的恰恰相反。”卡尼尔说。

信安环球投资首席经济学家鲍尔(Bob Baur)也持类似观点。“经历了2015年经济增长的再平衡, 2016年发达经济体将继续改善,变得更有竞争力,这个大方向不会错。”他说。

但在另一些经济学者看来,欧洲央行已然选错方向,坐失良机。

欧洲:在宽松道路下的迷思

就在美联储加息仅两周之前,欧洲央行宣布再次下调欧元区隔夜存款利率10个基点至负0.30%的历史最低点,同时将每月购买600亿欧元成员国国债及其它债券的资产购买计划延期6个月,继续加大量化宽松。

过去六年多来,欧美央行一致宽松的货币政策如今首次出现分歧,在欧盟成员国中经济复苏相对较好的英国也被认为将很快追随美国加息,但就欧元区而言,显然还将继续停留在宽松货币政策立场。

位于布鲁塞尔的欧洲政策研究中心(CEPS)主任格罗斯博士(Daniel Gros)批评欧洲央行在低通胀率下只知采取更多量化宽松措施,结果不但会加剧欧元区债权国和债务国经济体之间不平衡,一旦利率恢复正常化,还可能产生严重的金融动荡。

欧元区消费物价指数一直徘徊在零左右,而核心通胀率甚至低于1%。欧洲央行本意是通过宽松政策刺激投资和消费需求,提振经济增长,但格罗斯认为,欧元区核心国家信贷充足,并未因欧洲央行的政策而增加支出;采取更具扩张性的货币政策,或许能加强欧元区已出现的复苏苗头,但作为代价,却加剧了欧元区的失衡。

美联储加息后,欧元兑美元汇率至12月18日13时已贬值至1.0836,分析师普遍判断欧元仍有贬值空间,甚至可能在明年跌到1:1以下。

不过,欧元弱势也会带动区内出口,或会帮助欧洲经济保持增速。

欧洲央行预计2015年、2016年和2017年欧元区的GDP将分别增长1.5%、1.7%和1.9%,2017年通胀率料将从2015年的0.1%提高至1.6%。但是在卡尼尔等经济学家看来,直到2019年之前,欧洲央行恐怕都不会达到2%的通胀目标。

关键是,人为低息阶段延续越久,扭曲现象就会越多,以后要修正给经济带来的创伤也就越大。欧洲要获得稳定可靠的经济复苏,更需要致力于自身结构性改革,增强企业竞争力、改革劳动力市场、减轻自身债务比率。

而且,欧洲央行们提供的这些廉价资金最终可能并未真正流入欧洲的实体经济,而是以资本的逐利天性流入升息后的美国市场,导致欧洲量化宽松政策的效应被持续弱化。

“伴随利率正常化,借贷、股票和房地产市场的价格泡沫会收缩,”世界经济研究所预测中心负责人科茨博士(Stefan Kooths)说,“在此过程中必然存在被市场大量抛售的风险,但也不能因此忌惮就继续延迟退出超扩张的货币政策。”

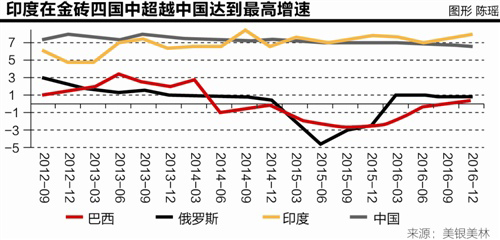

新兴市场:最差时光已过去

美联储加息被认为是美国从2008年金融危机中复苏的一个重要里程碑,但对新兴市场而言,如今面临两难选择:跟随美元升值则出口丧失竞争力导致经济承压,任凭货币贬值则大量资本外流,而美元利率上调也会相应调高其以美元发行的债务成本。

明年将举办夏季奥运会的巴西就是典型的“受害者”。目前该国通货膨胀率已达两位数,利率已高达14.25%,而且可能要被迫继续上调。

“美国的货币政策每次都会在巴西引发麻烦,”卡尼尔说,“巴西经济处于衰退中,本该放松货币政策,但那只会导致资本外流更严重、货币贬值和通货膨胀率飙升”。

不过,新兴国家各自情况不尽相同,不可一概而论。明年可能落实的跨太平洋伙伴关系协议(TPP)以及欧美自贸协议等都有助于消除关税和贸易壁垒,促进国际贸易复苏,中国倡导的“一带一路”战略亦有助新兴国家增加投资,为经济增长助力。

瑞银财富管理全球首席投资总监赫费尔(Mark Haefele)认为,基于美国货币政策仍相对宽松,而且欧洲央行等其它全球主要央行继续持宽松立场,他预计包括新兴经济体在内的全球经济都将平稳度过此次温和升息。

“美联储会谨慎对待升息,因此新兴市场维护美元债务的成本可能继续得到遏制,虽然不可能恢复此前一段时期的繁荣,但新兴市场最差的时候可能已经过去了。”赫费尔说。

赫费尔还指出,在货币政策宽松及企业获利持续增高状况下,欧洲和日本股票市场的潜在回报将最高。瑞银也将新兴市场评级由“减持”调升为“中立”。

油价或成新风险源头

12月17日,石油输出国组织(OPEC)一篮子原油价格跌至每桶32.33美元,为2004年来最低。油价可能成为明年全球经济和企业面临的重大风险之一。

油价从2014年6月的每桶115美元下跌到2015年11月底的45美元,已让全球石油企业的市值减少超过1兆亿美元,各国通缩更加严重,俄罗斯、巴西等原材料出口国的货币也大幅贬值。

石油输出国组织(OPEC)12月初部长级会议无法达成减产决定,并且未公布明确产油目标,让油价再次面临跳水风险。高盛称,基于全球原油库存已满,新兴市场经济放缓、伊朗禁运解除等因素,油价或会跌到每桶20美元。

随着油价一跌不起,能源相关投资已在急剧下降,仅2015年全球石油生产和勘探投资就减少了1500亿美元。

石油生产国面临的风险首当其冲。委内瑞拉经济已几乎崩盘;哥伦比亚、墨西哥、俄罗斯等国也面临更严峻的财政预算制约,沙特阿拉伯长期盯住美元的货币政策也开始承受巨大压力。

在一些学者看来,尽管拥有强大储备头寸和相对保守宏观政策使得多数主要石油生产国扛住了油价暴跌的财政压力,但2016年可能会有人扛不下去。

“海湾国家货币是与美元挂钩的,现在可能就会发现自己的货币估值过高了,为了保持可见的对比美元的稳定性,就不得不提高自己的货币价格,从而丧失一个可以促进增长的货币工具。”卡尼尔说。

文中内容、图片均来源于网络,如有版权问题请联系本站删除!