4 国内市场分析

4.1 国内市场概况

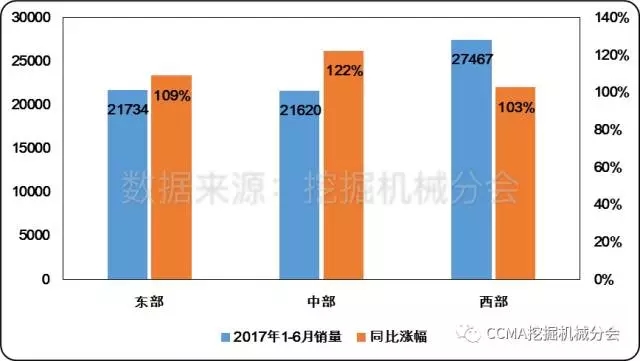

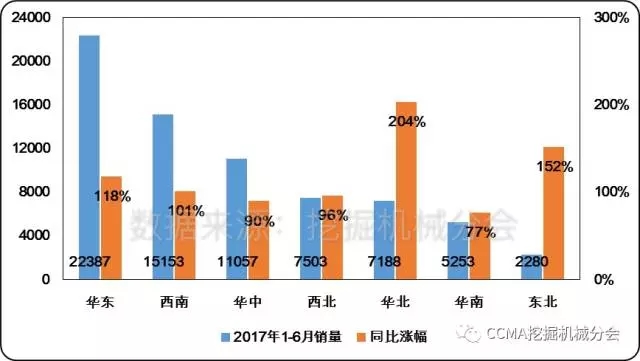

2017年1-6月国内挖掘机械市场销量70821台,同比涨幅110.3%。1-6月不同地区挖掘机械销量和同比变化情况分别见图10和图11。西部地区销量大幅领先东部、中部,但涨幅略低于中东部。华东、西南和华中地区占据国内主要市场。华北、东北地区复苏明显。受钢铁、煤矿等行业的复苏、京津冀一体化战略深化、天津全运会基础建设施工和雄安新区建设规划逐步落地等利好,华北地区挖掘机械市场增长明显。

图10 2017年1-6月不同地区挖掘机械销量和同比变化情况1

(数据来源:中国工程机械工业协会挖掘机械分会)

图11 2017年1-6月不同地区挖掘机械销量和同比变化情况2

(数据来源:中国工程机械工业协会挖掘机械分会)

4.2 国内市场品牌格局

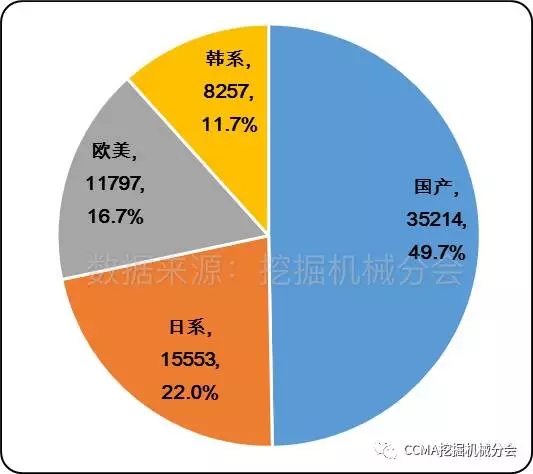

2017年1-6月国内挖掘机械市场品牌格局见图12,1-6月国产、日系、欧美和韩系企业销量分别为35214、15553、11797和8257台,市场占有率分别为49.7%、22.0%、16.7%和11.7%。

图12 2017年1-6月国内挖掘机械市场品牌格局

(数据来源:中国工程机械工业协会挖掘机械分会)

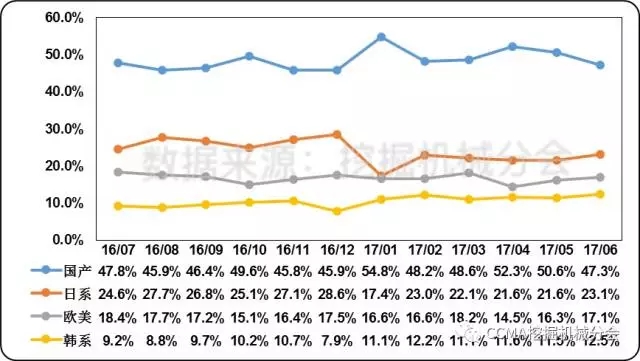

近一年国内挖掘机械市场品牌格局变化情况见图13,国产品牌占据主要市场,日系、欧美和韩系品牌市场占有率依次降低。近两个月国产品牌市场占有率下滑明显,日系、欧美和韩系品牌占有率均有所提高。近期品牌格局的变化与产品结构变化相关(详见后续4.3节),进口品牌在大挖、中挖市场占有率相对更高。近期大挖、中挖的市场复苏对应的带来品牌格局变化。

图13 近一年国内挖掘机械市场品牌格局变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

4.3 国内市场产品结构

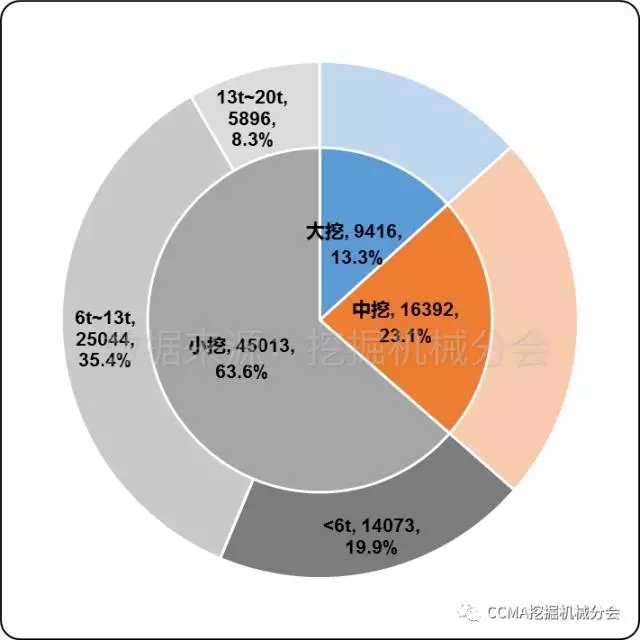

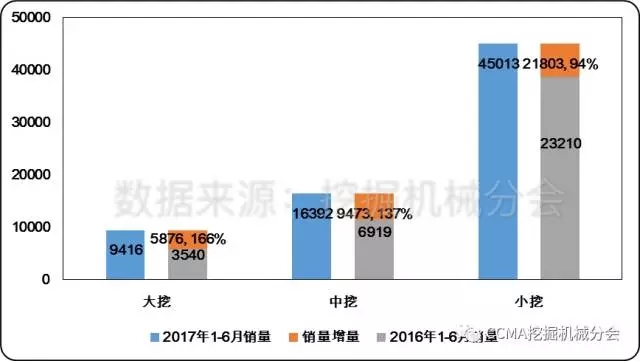

2017年1-6月国内挖掘机械市场产品结构见图14。其中大挖、中挖、小挖销量分别为9416、16392和45013台,市场份额分别为13.3%、23.1%和63.6%。2017年1-6月国内挖掘机械市场不同规格产品销售变化情况见图15,大挖、中挖、小挖销量同比分别增加5876、9473、21803台,同比涨幅分别达到166%、137%、94%。

图14 2017年1-6月国内挖掘机械市场产品结构

(数据来源:中国工程机械工业协会挖掘机械分会)

图15 2017年1-6月国内挖掘机械市场不同规格产品销售变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

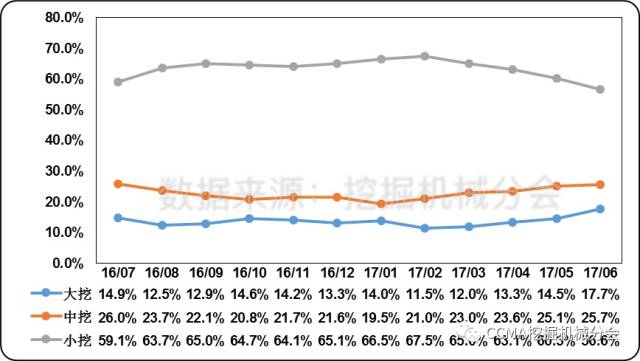

近一年国内挖掘机械市场产品结构变化情况见图16,小挖市场占有率近期出现下滑,中挖、大挖市场有所反弹。产品结构的变化,反应出市场需求的改变。

图16 近一年国内挖掘机械市场产品结构变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

4.4 国内市场集中度

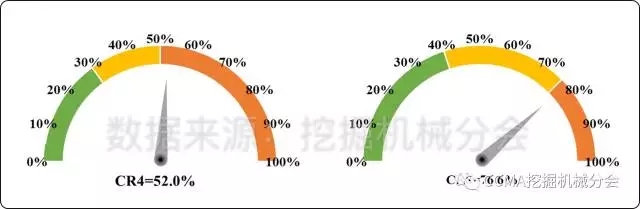

2017年1-6月国内挖掘机械市场集中度见图17,1-6月国内市场集中度CR4=52.0%,CR8=76.7%,相比1-5月市场集中度略有下滑(前值CR4=52.3%,CR8=76.8%)。目前国内挖掘机械行业为高市场集中度行业。

图17 2017年1-6月国内挖掘机械市场集中度

(数据来源:中国工程机械工业协会挖掘机械分会)

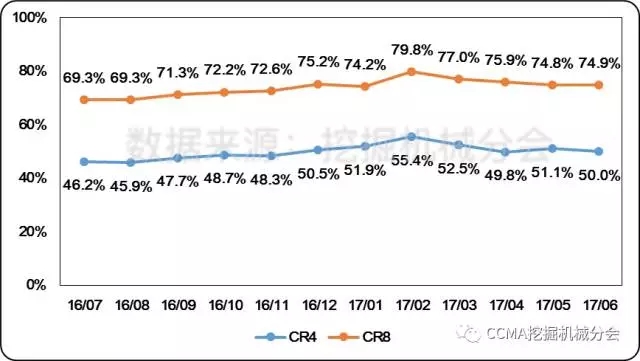

近一年国内挖掘机械市场集中度变化情况见图18,近期市场集中度有所下滑,说明随着市场复苏,行业竞争有所加剧。

图18 近一年国内挖掘机械市场集中度变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

4.5 国内市场分布

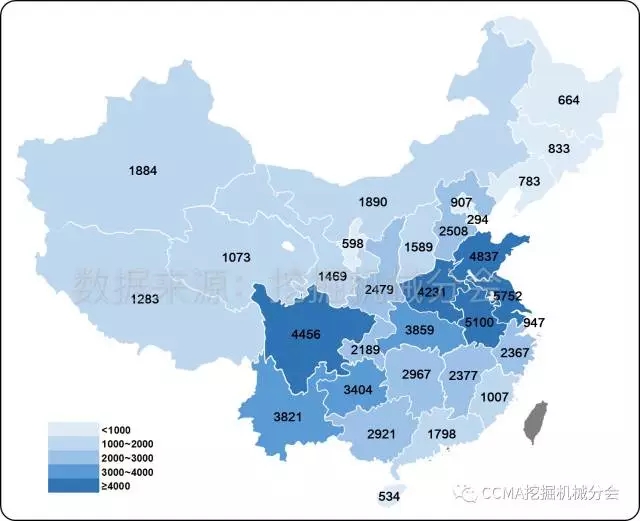

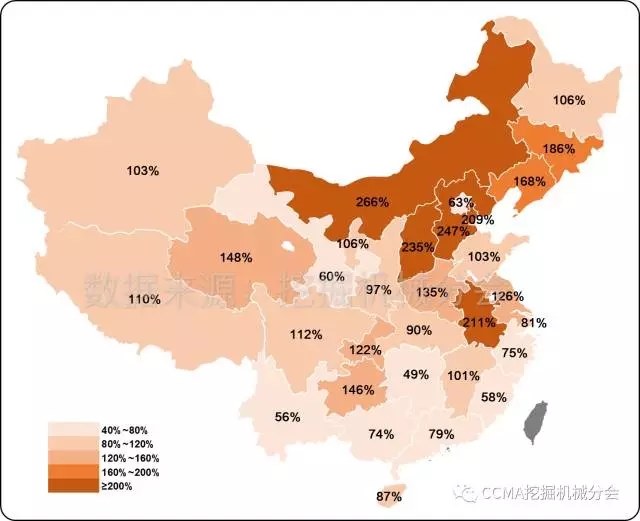

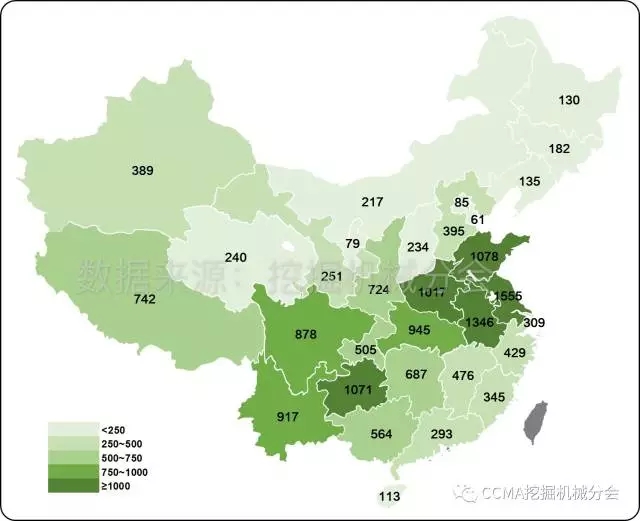

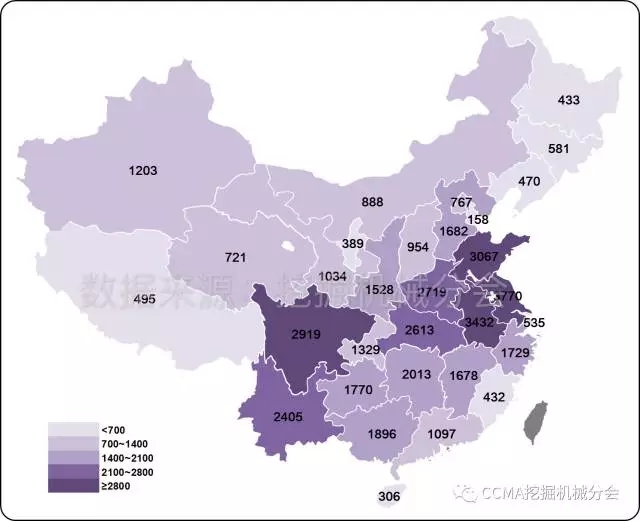

2017年1-6月国内挖掘机械市场不同省份销量和同比变化情况分别见图19和图20。江苏、安徽省销量超过5000台;山东、四川、河南等省份销量超过4000台。东北、华北地区受市场反弹和基数较低等因素综合影响,涨幅明显高于其他地区,市场复苏明显。

图19 2017年1-6月国内挖掘机械市场各省份销量

(数据来源:中国工程机械工业协会挖掘机械分会)

图20 2017年1-6月国内挖掘机械市场各省份销量同比变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

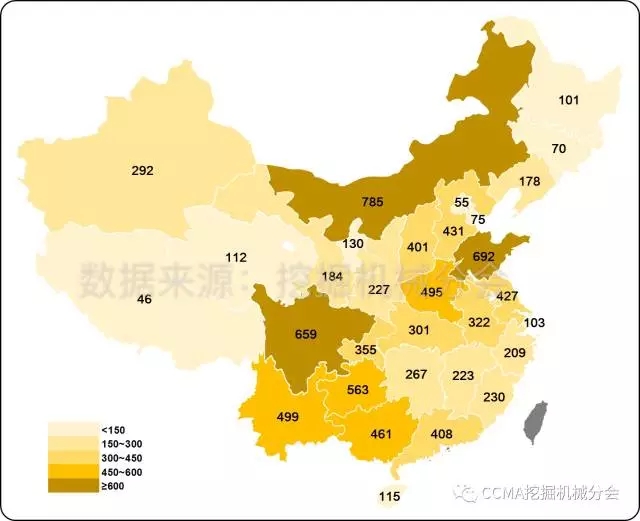

为进一步了解不同机型销量分布,列出不同省份大挖、中挖和小挖销量分别如图21、图22和图23所示。

图21 2017年1-6月国内挖掘机械市场各省份大挖销量

(数据来源:中国工程机械工业协会挖掘机械分会)

图22 2017年1-6月国内挖掘机械市场各省份中挖销量

(数据来源:中国工程机械工业协会挖掘机械分会)

图23 2017年1-6月国内挖掘机械市场各省份小挖销量

(数据来源:中国工程机械工业协会挖掘机械分会)

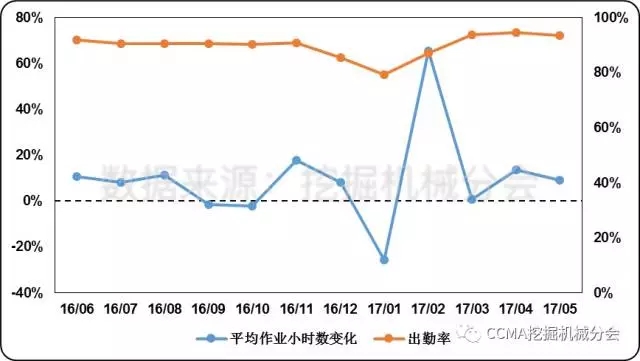

4.6 平均作业小时数

平均作业小时数是衡量挖掘机械施工需求,判定未来行业发展的重要指标之一。根据经验,大挖、中挖、小挖的盈亏平衡点分别为:2500~3000小时/年、2000~2500小时/年、1500小时/年。当施工需求超过盈亏平衡点时,市场需求将显著增加。

根据挖掘机械分会调研统计,近一年挖掘机械平均作业小时数和出勤率变化情况见图24。扣除春节影响,2016年以来挖掘机械出勤小时数略有增加,设备出勤率也稳定在较高水平。

图24 近一年挖掘机械平均作业小时数和出勤率变化情况

(数据来源:中国工程机械工业协会挖掘机械分会)

5 近半年中国挖掘机械市场新特点

5.1 出口市场回暖,国际化步伐稳步推进

2017年世界经济整体有望回暖,对挖掘机械的市场需求也将保持增长态势。特别的,随着“一带一路”等国际化发展战略的深化落实,中国将会承担越来越多的海外建设项目,国内挖掘机械企业应该抓住机遇,在保持国内市场健康理性竞争的同时,积极拓展海外市场,促进行业的可持续发展。

5.2 东北、华北地区复苏明显

2016年下半年市场的突然加速得益于华南、西南等地区市场的快速增长。华北地区受去产能及减排压力的影响,挖掘机械市场需求疲软。东北地区由于宏观经济和固定资产投资低迷,挖掘机械市场出现萎缩。但进入2017年以来,受京津冀一体化深化、雄安新区规划落地以及采矿业投资增加等利好影响,华北、东北地区挖掘机械市场复苏明显,东北、华北市场的复苏标志着市场全面反弹。

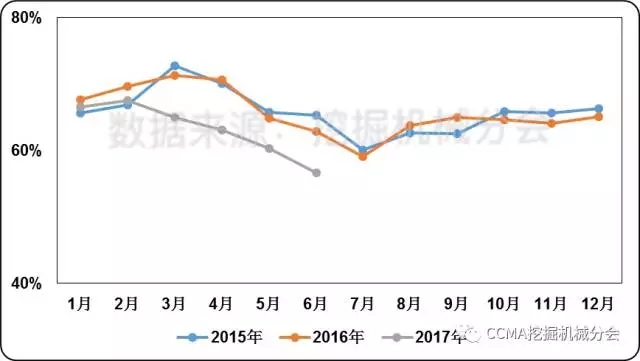

5.3 中、大挖市场占有率回升

2012年以来,得益于城镇化建设深入、房地产投资增加以及因劳动力成本增加带来的机器换人需求提高等利好因素,小型挖掘机械特别是6吨以下的迷你挖掘机械市场表现突出。

但进入2017年以来,小挖市场占有率出现显著下滑,近三年小挖市场占有率变化见图25,可以看到,2017年小挖市场占有率已明显低于2015、2016年同期水平。2016年下半年开始的市场回暖主要受基础设施建设投资影响,因此对中、大挖需求更为强烈,此次小挖市场占有率的下滑也代表了需求结构的变化。

图25 近三年小挖市场占有率变化

(数据来源:中国工程机械工业协会挖掘机械分会)

5.4 工程机械展现绿色化发展趋势

2016年国三标准正式实施,北京市自2015年提前落实第四阶段排放标准。新标准提高了对挖掘机械的排放要求,对企业研发能力提出新的考验。预计未来技术领先企业将在匹配新标准、适应市场需求等方面展现出更好的竞争力,市场也将逐步清出低技术含量产品,优化产业结构,提高行业整体技术水平。

6 未来市场预测

6.1 整体趋势预测

2017年上半年挖掘机械市场依然保持高速增长态势,高增速既与市场需求增长有关,也受到2016年上半年销量基数较低影响。此次增长受到宏观经济回暖、房地产投资增长、PPP项目落地、换新周期、产品库存周期等多因素叠加影响,随着客观市场环境的变化,行业高速增长态势难以长久持续。

根据行业发展动态和历史规律,随着市场的回归理性和2016年下半年销售基数上升等因素综合影响,预计2017年下半年销量涨幅将有所回落,部分月份可能出现零增长甚至负增长。全年销售走势与2012年、2013年情况接近,2017年全年预计销售挖掘机械11-12万台,同比2016年增长超50%。

6.2 三年销量预测

一般而言,每个五年计划的第二年是大量项目的开工年份,2017年也是“十三五规划”项目集中开工年份,施工需求大量增加,因此2017~2018年挖掘机械销量将保持上涨势头。伴随着工程逐步进入完工和验收阶段,2019~2020年新增市场需求可能出现下滑,当然不可忽略的是,2019年将是2010~2012年行业高峰期销售设备的集中换新期,换新需求将成为最重要的市场需求来源。

图26 未来三年挖掘机械市场预测

文中内容、图片均来源于网络,如有版权问题请联系本站删除!